يدرس صندوق النقد الدولى زيادة محتملة لبرنامج القروض لمصر، البالغ 3 مليارات دولار، نتيجة الصعوبات الاقتصادية الناجمة عن الوضع الإقليمي والدولي.

زيادة حد القرض المقدم لمصر

ومن جانبها، قالت مديرة صندوق النقد الدولي كريستالينا جورجيفا، إن الصندوق يدرس بجدية زيادة محتملة لبرنامج القرض المقدم لمصر، والذي تبلغ قيمته ثلاثة مليارات دولار، وذلك بسبب الصعوبات الاقتصادية الناجمة عالميا.

وكان رئيس الوزراء، الدكتور مصطفى مدبولي، قال أمس السبت، في حديث خلال مؤتمر صحفي في أثناء جولته التفقدية بعدد من المصانع بمدينة العاشر من رمضان، إن أزمة العملة التي تعاني منها البلاد "أزمة عابرة" وستنتهي في فترة بسيطة جدًا.

وأضاف مدبولي: "الأهم هو ما بعد ذلك والدرس الذي تعلمناه من الأزمة العالمية والاقتصادية أننا لابد كدولة نملك مقدرات إنتاجنا ومنتجاتنا بأكبر قدر ممكن"، متابعاً: "ندعم كل رجال الصناعة الوطنيين والأجانب، سندعم كل مصنع ينتج محليا ويقلل فاتورة الاستيراد".

ويكثف المستثمرون رهاناتهم على أن مصر ستسمح لعملتها بالانخفاض بشكل حاد بعد الانتخابات المقررة في ديسمبر.

ويعود سوق المشتقات المالية للأصول المصرية، المستخدمة للتحوط من المخاطر والمضاربة، إلى الحياة مرة أخرى، حيث يستعد المتداولون للتخفيض الرابع لقيمة العملة منذ مارس 2022.

ونجحت مصر تحت قيادة الرئيس عبد الفتاح السيسي، في اتخاذ خطوات جادة لإصلاح السياسة النقدية للبلاد، وكانت البداية بتحرير سعر الصرف في مطلع نوفمبر 2016، ليتم تسعيره وفقًا لقوى العرض والطلب، ونجحت هذه الإجراءات في زيادة الاحتياطي النقدي للشهر الـ14 على التوالي ليصل إلى 35.102 مليار دولار مليار دولار في نهاية أكتوبر، وتحقيق فائض كلي في ميزان المدفوعات خلال السنة المالية 2022 -2023 بلغ 882.4 مليون دولار مقابل عجز كلي بلغ 10.5 مليار دولار خلال السنة المالية السابقة.

كما أدت زيادة حجم الاستثمار الأجنبي المباشر في مصر خلال عام 2022 إلى 8.9 مليار دولار، لتحقق مصر المركز الأول على مستوى دول شمال إفريقيا في مؤشر التدفقات الواردة من الاستثمار الأجنبي والأولى عربيًا من حيث نمو الاستثمارات الأجنبية.

واستهدف البنك المركزي من تلك السياسات إصلاح التشوه السعري بسوق الصرف والقضاء على السوق الموازية، وتمكين الدولة من توفير العملات الأجنبية اللازمة لاستيراد السلع الأساسية والوفاء بالتزاماتها نحو الشركات الأجنبية العاملة بالسوق المصرية، وبناء الاحتياطي الأجنبي لمستويات ما قبل أحداث يناير ليغطي الواردات لمدة 6 أشهر على الأقل، وجذب الاستثمارات الأجنبية، والسيطرة على الموجة التضخمية الناتجة عن تحرير سعر الصرف، وتحقيق مستهدفات السياسة النقدية في استقرار الأسعار على الأجل المتوسط.

وفي سبيل تحقيق تلك الأهداف السابقة اتخذ البنك المركزي مجموعة من القرارات التي تتمثل في التالي: تخفيف القيود الرقابية التي سبق فرضها على عمليات النقد الأجنبي ومن أهمها حدود السحب والإيداع والتي أسهمت في القضاء على السوق الموازية للنقد الأجنبي، وتوفير العملات الأجنبية اللازمة لاستيراد السلع الأساسية وكذلك سداد مستحقات الشركات الأجنبية العاملة بالسوق المصرية، وبناء الاحتياطيات الأجنبية والتي وصلت لمستويات تاريخية بالرغم المخاطر التي تعرضت لها الأسواق الناشئة في منتصف عام 2018.

الدولة وإصلاح السياسة النقدية

كما اتبع البنك المركزي سياسة نقدية تقييدية من أجل السيطرة على معدلات التضخم والتي تضمنت استخدام مزيج من أدوات السياسة النقدية منها سعر الفائدة، نسبة الاحتياطي الإلزامي وعمليات السوق المفتوح للسيطرة على مستويات السيولة بالسوق المصرفية، وإعلان مستهدفات التضخم في البيانات الصحفية للجنة السياسة النقدية لأول مرة في تاريخ البنك المركزي، ما يزيد من مستويات ثقة المستثمرين والمستهلكين في الاقتصاد المصري وقدرة المركزي على الإبقاء على معدلات التضخم ضمن مستوياتها المستهدفة.

وانعكس إصلاح السياسة النقدية في مصر، خلال السنوات العشر الماضية، إيجابيًا على الاقتصاد المصري في العديد من المؤشرات أهمها: مؤشرات ميزان المدفوعات، والذي شهد تطور عجز الميزان التجاري من خلال تقلص عجز الميزان التجاري من 39.1 و38.7 مليار دولار لعامي 2015/14و 2016/15 على التوالي لتصل إلى 36.4 مليار دولار بحلول عام 2019/2020، ليرتفع عقب ذلك إلى 43.96 مليار دولار بحلول عام 2021 /2022، وذلك بفعل تأثيرات الأزمات العالمية كجائحة كورونا والحرب الروسية الأوكرانية على أداء الصادرات والواردات المصرية.

كما أدى إصلاح السياسة النقدية إلى تطور الميزان الخدمي، من خلال تضاعف فائض الميزان الخدمي مدعومًا بزيادة ملحوظة في إيرادات السياحة وحصيلة قناة السويس، إذ أسهم تحرير سعر الصرف الذي ساعد على تحسن مستوى مصر في مؤشرات تنافسية السياحة وهو ما انعكس بدوره على إيرادات السياحة والتي شهدت تزايدًا ملحوظًا في أعقاب تحرير سعر الصرف حيث بلغت 10.3 مليارات دولار خلال التسعة أشهر الأولى من العام المالي الماضي 2022 وهو ضمن مستويات الأداء المرتفعة حتى بالمقارنة مع ما قبل ثورة يناير ومقابل 3.8 مليارات دولار خلال عام 15/2016 أي بنسبة زيادة قدرها 36.9%.

وبالنسبة لإيرادات قناة السويس، فقد أنعشت خزينة الدولة بحجم إيرادات بلغ 9.4 مليار دولار خلال العام المالي 2022 /2023 لتتجاوز تلك القيمة ما تحقق من قبل بالرغم من الأزمات العالمية المتتالية، إذ بلغت إيرادات قناة السويس 5.2 مليار دولار عام 2015، وخلال السنوات اللاحقة كانت الحصيلة أعلى قليلًا أو أقل قليلًا عن تلك النسبة حتى بدأت في الارتفاع منذ عام 2021 لتحقق 6.3 مليار دولار ثم نحو 8 مليارات دولار عام 2022، لتصل أخيرًا إلى 9.4 مليار دولار خلال العام المالي 2022 /2023.

كما ارتفع حجم الاستثمار الأجنبي المباشر في مصر خلال عام 2022 إلى 8.9 مليار دولار مقابل 5.2 مليار دولار في 2021، وخلال الربع الأول من العام الحالي 2023، ارتفع صافي تدفقات الاستثمار الأجنبي المباشر إلى مصر ليصل إلى حوالي 3.3 مليار دولار، لتحقق مصر المركز الأول على مستوى دول شمال إفريقيا في مؤشر التدفقات الواردة من الاستثمار الأجنبي والأولى عربيًا من حيث نمو الاستثمارات الأجنبية.

وأكد الخبراء والمصرفيون أن قرار البنك المركزى المصرى بزيادة حدود السحب على حسابات الشمول المالى والبطاقات المدفوعة مقدما وخدمات الدفع باستخدام الهاتف المحمول، خطوة جديدة لتعزيز الشمول المالى وزيادة القدرة الشرائية .

ورفع البنك المركزي المصري الحدود اليومية والشهرية القصوى للتعامل على حسابات الشمول المالى والبطاقات المدفوعة مقدما وخدمات الدفع باستخدام الهاتف المحمول سواء عمليات سحب أو تحويلات أو أية عمليات خصم أو مشتريات.

واتفق الخبراء على أن قرار المركزي يعزز من خطوات التحول إلى مجتمع "لا نقدي" أي لا يتم استخدام الأوراق النقدية، وإنما من خلال الوسائل الإلكترونية كالبطاقات المدفوعة مقدما وباستخدام الهاتف المحمول.

وكشف البنك المركزي في تقرير الشمول المالي الذي صدر حديثا عن ارتفاع البطاقات مسبقة الدفع بمعدل 38% لتسجل 30.3 مليون بطاقة بنهاية يونيو 2023، مقابل 21.9 مليون بطاقة خلال عام 2020.

وتشير مؤشرات قاعدة بيانات الشمول المالي للأفراد الطبيعي إلى إحراز تقدم ملحوظ حيث بلغت نسبة المواطنين (16 سنة فأكثر) المشمولين ماليا 67.3% في يونيو 2023.

وشهدت الفترة من ديسمبر 2022 حتى يونيو 2023 زيادة في نسبة المواطنين المتعاملين مع البنوك بنسبة نمو بلغت 5.4%، ويبلغ عدد المواطنين الذين لديهم حساب معاملات مالية نحو 44.6 مليون مواطن سواء حسابات البنوك والبريد بأنواعها ومحافظ الهاتف المحمول والبطاقات مسبقة الدفع.

ويطرح البنك المركزي سندات خزانة متنوعة باستمرار من بينها الباندا والساموراي وآخرها سندات خزانة ذات عائد ثابت ومتغير بإجمالي قيمة 3 مليارات جنيه، ووفقًا للموقع الإلكتروني للبنك المركزي، تبلغ قيمة الطرح ذات عائد ثابت 2.5 مليار جنيه لأجل 3 سنوات على أن تكون دورية صرف العائد سنوية، وسعر كوبون 23.54%، وقيمة السندات ذات عائد متغير 500 مليون جنيه لمدة 3 سنوات على أن تكون دورية صرف العائد ربع سنوية بعائد كوبون في تاريخ الإصدار 25.25% يصرف ربع سنوي، بهامش استرشادي 5.5%.

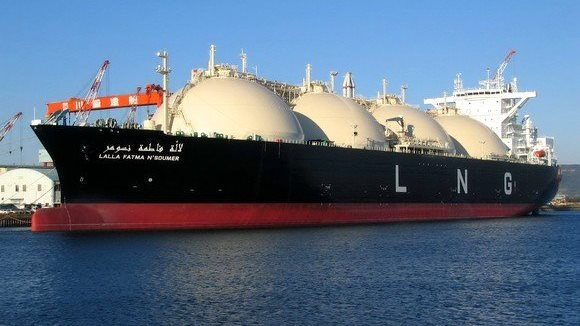

كما سيتم ضح مجموعة من الاستثمارات في الاقتصاد المصري قريباً بعد توقيع مصر لعدد من اتفاقات الشراكة والتعاون على الغاز والكهرباء والطاقة الجديدة والمتجددة.

من جانبه، قال الخبير الاقتصادي ورئيس مركز العاصمة للدراسات الاقتصادية، الدكتور خالد الشافعي،إن هذه التصريحات تبشر بقرب انتهاء الأزمة الحالية، وتبعث بالمزيد من الثقة في الاقتصاد المصري، إذ أن الاقتصاد المصري أثبت خلال الفترة الآخيرة أنه قادر على استيعاب المزيد من المشكلات والقدرة على إيجاد حلول لها، وبالتالي إذا تم وضع خطط عاجلة سيكون المكسب الأول في الاقتصاد المصري، هو جذب المزيد من الاستثمارات الأجنبية على أرض مصر.

وأضاف الشافعي في تصريحات لـ"صدى البلد"، أنه من بين المكاسب التي حققتها الحكومة مؤخراً هو انخفاض معدل التضخم وانخفاض الأسعار، مضيفاً: “سيكون المواطن أول المستفيدين عندما يجد جميع السلع في متناول اليد بأسعار جيدة، ومن المتوقع أن نشهد ذلك خلال الفترة القادمة عندما يتم حل هذه الاشكالية، والجميع مترقب للحلول التي وعدت الحكومة بايجادها”.

وتابع قائلاً إن هناك إمكانية لتحقيق زيادة في برنامج مصر من القروض الممنوحة من صندوق النقد الدولي، نتيجة تداعيات الأوضاع الإقليمية وتأثيرها على مصر، وزيادة المخاطر في المنطقة وانعكاسها على التقليل من جذب المزيد من الاستثمارات.